Visão de mercado: Açúcar refinado lidera novamente

Foco em insights

- Futuros fortes do açúcar refinado podem estar impulsionando o açúcar bruto.

- Mercado de açúcar bruto bem equilibrado em 2024.

- O mercado altista está chegando ao fim?

Mercado de açúcar refinado liderando novamente?

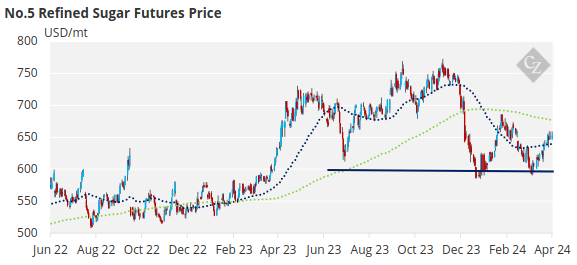

Os preços spot do açúcar refinado continuam a mostrar força; o contrato de maio de 24, que expira em menos de 2 semanas, está sendo negociado novamente acima de 650USD/mt.

No vencimento, o número 5 provavelmente terá um gap menor, já que o maio de 24 está atualmente sendo negociado com um prêmio significativo. Isto também está levando a um fortalecimento do prêmio branco, o que deverá ser positivo para a demanda por açúcar bruto (mais sobre isso mais tarde).

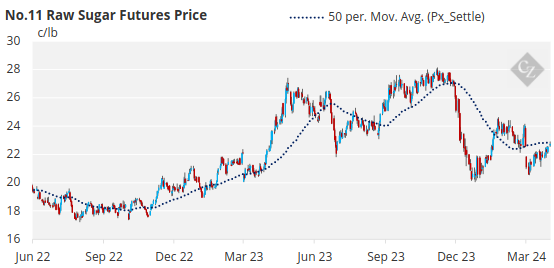

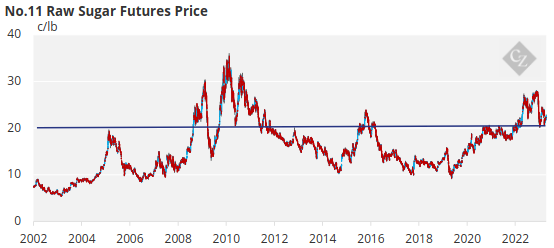

Isto pode ser importante para o mercado de açúcar bruto, que tem se movimentado mais lateralmente do que ascendente no mês passado. Se os preços do açúcar refinado continuarem mais altos após o vencimento, é provável que o açúcar bruto suba. Alternativamente, se a força do açúcar refinado diminuir, os preços do açúcar bruto poderão facilmente continuar em torno de 22c por muito mais tempo.

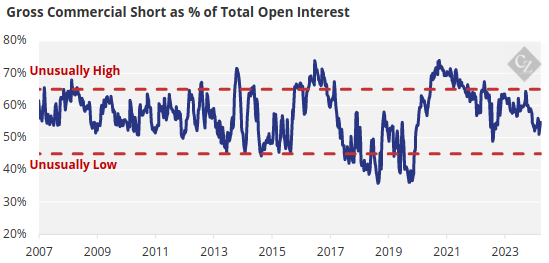

Se os preços do açúcar bruto começarem a subir, pensamos que alguns produtores poderão querer vender futuros, o que retardaria qualquer progresso superior.

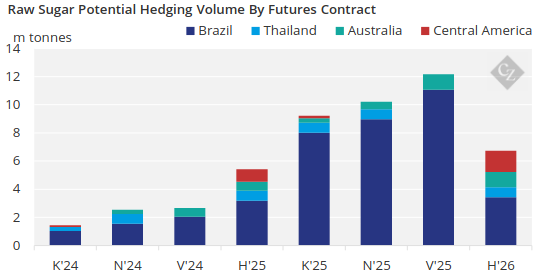

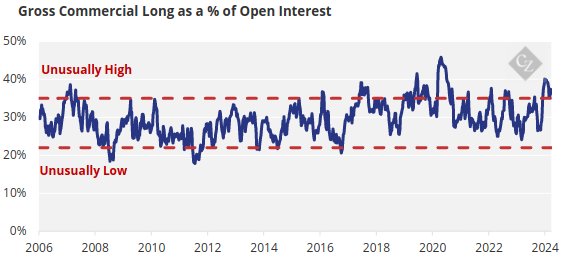

Seu nível de cobertura está começando a parecer um pouco baixo para os padrões históricos e sabemos que as usinas no CS Brasil, Tailândia e no resto do mundo ainda têm muito volume de 2024 para precificar .

Ao passo que os consumidores permanecem muito bem posicionados e não têm necessidade de comprar, a menos que o mercado desça.

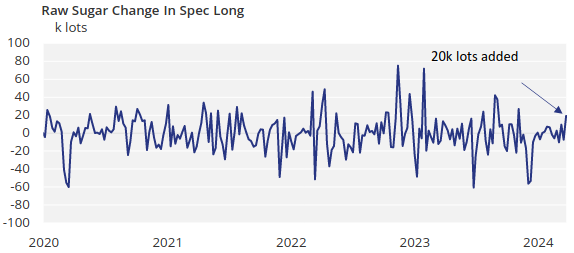

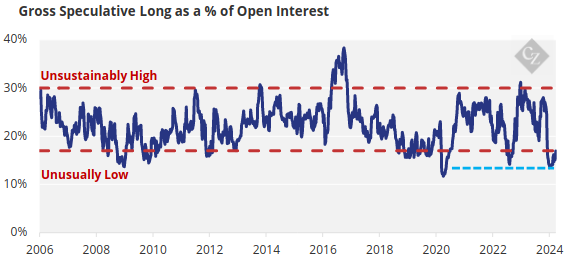

Talvez existam alguns sinais iniciais de que os especuladores estão a começar a voltar a envolver-se nos futuros do açúcar bruto: No último período de relatório, os especuladores adicionaram quase 20 mil novas posições longas, o que constitui a sua maior adição desde Novembro.

No entanto, a sua posição permanece invulgarmente baixa como proporção de contratos em aberto, o que traz o aviso habitual de que estão bem posicionados para agir com base em qualquer notícia que possa ser positiva para o preço.

Mercado de açúcar no terreno

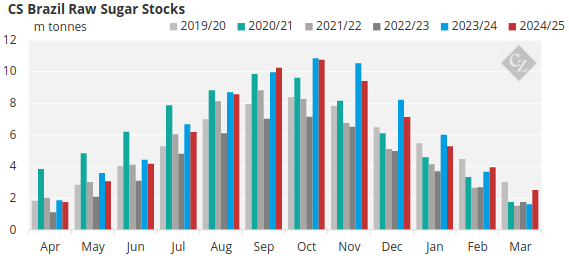

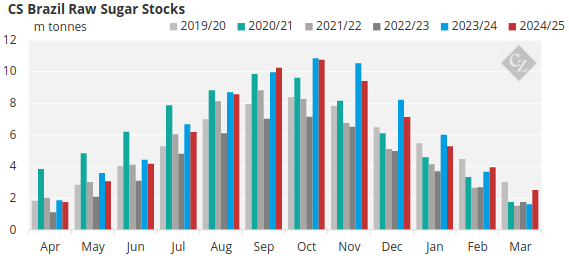

A manchete nas últimas semanas tem sido o ritmo recorde de exportação de açúcar bruto no CS Brasil . Por trás das notícias, isso significa que haverá muito menos pressão sobre os estoques da CS Brasil e sobre as usinas para encontrar espaço adicional de armazenamento. Isto reduz qualquer risco de que as usinas desacelerem a produção de açúcar (reorientando a produção para o etanol) devido a restrições de armazenamento.

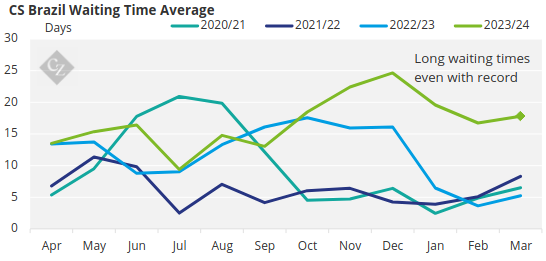

No entanto, os stocks máximos em Outubro serão tão elevados como foram na época actual, com o açúcar a ser exportado tão rapidamente quanto a logística e as operações portuárias o permitem. Existem poucos fornecedores alternativos, por isso há tantos riscos associados a atrasos ou problemas na retirada do açúcar da CS Brasil e na água. Isto continuará a ser um problema para o mercado do açúcar enquanto a procura de açúcar bruto permanecer forte; os navios ainda têm que fazer fila por mais de 15 dias, mesmo com o ritmo recorde de exportação.

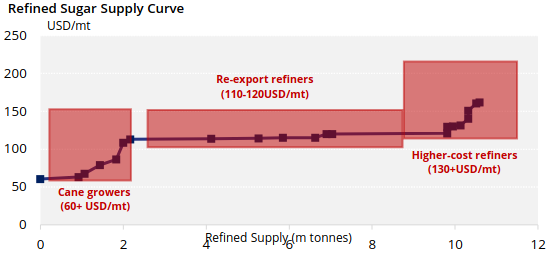

O forte prémio branco (todos os prémios de 2024 estão acima de 125USD/t) apoia a procura de açúcar bruto pelas refinarias por encomenda do mundo, enquanto os principais compradores de açúcar bruto, como a Indonésia e a China, ainda têm muito volume para enviar em 2024.

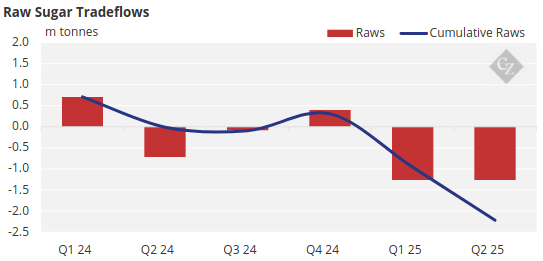

Isto significa que a oferta e a procura do mercado de açúcar bruto deverão permanecer bastante equilibradas durante o resto de 2024, antes de regressarem a um défice no início de 2025 (entressafra no Brasil). Acreditamos que isto significa que os preços deverão manter-se acima dos 20c e poderão ser novamente negociados em alta até ao final do ano.

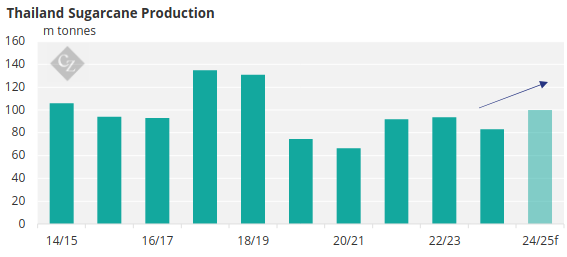

A escassez de oferta no início de 2025 pode começar a desaparecer se a produção e as exportações da Tailândia começarem a recuperar ainda mais e/ou o governo indiano permitir novamente as exportações de açúcar.

Longo prazo: aproximando-se do fim do mercado em alta?

Houve muita discussão na conferência de Dubai deste ano sobre a falta de investimento greenfield no setor canavieiro brasileiro, apesar da força prolongada do preço do açúcar. À primeira vista, isso é otimista; um dos apresentadores da conferência perguntou em voz alta que preço impulsionaria o investimento – 35c? 40c? E temos sido um grande defensor da visão de que precisamos da expansão da moagem de cana no Brasil para acompanhar o crescimento do consumo global de açúcar.

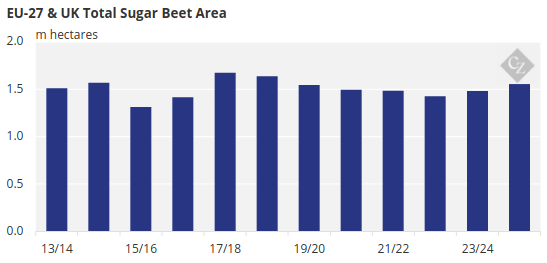

Isto continua a ser parcialmente verdade, o que é uma das razões pelas quais não pensamos que os preços do açúcar possam cair muito em relação aos níveis actuais. No entanto, a área de cana e beterraba está finalmente a crescer novamente em alguns outros grandes produtores de açúcar, como a Tailândia e a UE. A produção de açúcar das duas últimas temporadas em todo o mundo também foi prejudicada pelo mau tempo, e isso um dia se normalizará.

Se olharmos para o recente aumento na produção de açúcar de todos os principais produtores mundiais, pensamos que é possível que a produção de açúcar possa exceder 200 milhões de toneladas com a capacidade de produção existente. O consumo de açúcar hoje está próximo de 180 milhões. Por outras palavras, é possível que o mundo sustente vários excedentes de produção consecutivos, dadas as condições certas.

Lembre-se de que este é um mercado altista maduro; já tem 4 anos. Os preços do açúcar acima de 20c são caros e raros. Sentimos que a indústria açucareira já percebe isso; os produtores faziam fila para falar sobre a diversificação de receitas em etanol, biomassa, combustível de aviação e plásticos em Dubai.

É perfeitamente possível que o mercado do açúcar tenha uma recuperação final para novos máximos. Já observámos anteriormente que as subidas das matérias-primas seguem frequentemente formas amplas em U e que a dependência actual do Brasil para o abastecimento não é saudável. Mas a história também nos diz que os mercados em alta não duram para sempre, por isso talvez seja hora de pensar sobre que ações tomar quando o mercado mudar em 2025 ou 2026.

Gerenciando seu risco de mercado

- Os produtores devem ser pacientes e tentar proteger a tonelagem de 2024 acima de 24c/lb.

- Os produtores também devem considerar o preço de uma parcela de 2025 e 2026 acima de 22c, sempre que possível.

- Os consumidores devem aproveitar os retrocessos para proteger agressivamente 2024; não tente cronometrar o fundo do mercado.

- Os consumidores mais avessos ao risco deveriam começar a adicionar alguma cobertura abaixo de 20c para 2025.

- Os prêmios brancos de 2024 provavelmente se manterão acima de US$ 100/t, já que o mercado de açúcar branco está suboferecido.